相続税の申告期限が迫っているのに、

「まだ書類が揃っていない」

「遺産分割で揉めていて手が付けられない」

「そもそも申告が必要なことを知らなかった」

そのような人も少なくありません。

特に初めての相続税申告では、申告や納税の準備が複雑で、あっという間に申告期限を迎えてしまうこともあります。

しかし、そんな状況でも慌てる必要はありません。

今すぐできる対処法はあります。

本記事では、相続税の申告期限を過ぎた場合のペナルティの内容や申告期限ギリギリの対処法、専門家に頼るタイミングなどについて徹底的に解説していきます。

ぜひ、参考にしてみて下さい。

ハイフィールド税理士法人 仙台事務所代表

東北税理士会 仙台北支部所属

税理士 高橋 祥太

これまで多数の相続税申告に携わってきた経験をもとに、お客様のお悩みに寄り添って対応いたします。

相続税についてお困りの方は、当事務所の無料相談をご利用ください。

相続税の申告期限とは|いつまで?対象者は?

(1)相続税の申告期限

相続税の申告期限は、被相続人が亡くなったことを知った日の翌日から10か月以内とされています。

例えば2024年10月1日に亡くなった場合、申告期限は2025年8月1日です。

申告期限までに申告書を提出し、税金を納める必要があります。

なお、申告期限が土曜日、日曜日、祝日、年末年始(12月29日から1月3日)の場合は、その次の平日が申告期限になります。

(2)申告が必要な人

相続税の申告が必要なのは、亡くなった人の財産が基礎控除を超える場合です。

基礎控除は次の計算式で求めます。

3,000万円+600万円×法定相続人の数

例えば、法定相続人が3人であれば、基礎控除は4,800万円になり、これを超える財産がある場合に申告が必要です。

申告義務を負うのは、相続や遺贈で財産を取得したすべての人です。

配偶者や子どもなどの法定相続人だけでなく、遺言書で財産を受け取った人も含まれます。

相続税申告が必要な場合について、詳しくは次の記事で解説しています。

間に合わないとどうなる?延滞税・加算税のペナルティ

既に解説した通り、相続税の申告と納税は、被相続人が亡くなったことを知った日の翌日から10か月以内に完了しなければなりません。

この期限に間に合わなかった場合、原則として「延滞税」と「無申告加算税」というペナルティが発生します。

(1)延滞税とは

延滞税は、納付すべき相続税を期限まで支払わなかった場合に課される利息のようなものです。

延滞税の税率は、期限の翌日から2か月以内は原則「年2.4%」、それ以降は「年8.7%」で計算されます。(年によって変動があります。)

日割りで計算されるため、遅れる日数が長くなればなるほど負担が大きくなります。

延滞税は納税の遅れに対して自動的に課されるため、免除されることは原則ありません。

(2)無申告加算税とは

無申告加算税は、申告そのものを期限内に行わなかったことに対するペナルティです。

原則として、本来納めるべき税額に対して15%(税額によっては20%、30%)が上乗せされます。

ただし、期限後であっても、税務署から指摘される前に自主的に申告を行った場合には、この無申告加算税は5%に軽減されます。

したがって、たとえ間に合わなかったとしても、できるだけ早く自主的に申告をすることが損失を最小限に抑えるカギとなります。

(3)重加算税のリスクも

さらに、申告の遅れが「意図的な隠ぺい」や「仮装」と税務署に判断された場合は、「重加算税」という重いペナルティが科されます。

これは、本来の税額に対して最大40%が上乗せされる、非常に重いペナルティです。

例えば、名義預金を隠していたり、不動産の評価額をルールを無視して意図的に低く申告していたりすると重加算税の対象になる可能性があります。

これらのペナルティを防ぐためには、早めの対処が重要になります。

次はその対処法について解説します。

【今すぐできる】相続税の申告期限に間に合わないときの対処法4選

相続税の申告期限に間に合わないと感じたら、次の4つの対処法を実行しましょう。

(1)現状を整理し、何が不足しているかを確認する

相続税の申告期限に間に合わないと感じたとき、まず最初にやるべきことは、現在の進行状況を客観的に整理することです。

焦って動く前に、何が準備できていて、何が不足しているのかを明確にしないと二度手間や申告ミスにつながります。

次のような項目について1つずつチェックしていきましょう。

▼財産関係の確認

・相続財産の一覧は作成済みか?

・評価額は確定しているか?(不動産、株、預貯金など)

・金融機関や証券会社の残高証明書は揃っているか?

・不動産の固定資産税評価証明書や登記簿謄本は取得済みか?

▼相続手続き関係の確認

・被相続人の戸籍(出生から死亡まで)は収集済みか?(相続人の確定はできているか?)

・遺産分割協議書は作成済みか?(相続人間で合意の目途はいつ頃になるか?)

・不動産の登記や預貯金の解約は済んでいるか?

▼納税関係の確認

・相続税の概算額は把握できているか?

・納税資金は確保できているか?

・納税資金が不足する場合、延納や物納の申請を検討しているか?

こうしたポイントを1つずつチェックしていくと、「申告期限に間に合わない理由」が明確になります。

たとえば「不動産の評価が終わっていない」「相続人同士で揉めている」などボトルネックとなる部分を把握することができれば、次の一手(専門家への相談)に進めます。

現状整理は出発点です。

焦らず、紙に書きだすなどして可視化しましょう。

(2)概算でまずは申告と納税を行う

相続税の申告期限に間に合わないと感じた場合は、概算でまずは申告と納税を行うという方法があります。

これは延滞税や加算税の発生を防ぐために非常に有効な方法です。

相続財産の調査や評価が完全に終わっていなくても、不動産や預貯金、有価証券などを大まかに把握し、想定される相続税を計算して、申告と納税を行っておくことで後の延滞税や加算税を軽減又は回避できます。

その後、しっかりと相続財産の調査と評価を行い、「修正申告」を行うことで正しい税額を確定させます。

なお、相続財産が把握しきれていない場合は、相続財産をやや多めに申告したほうが良いこともあります。

相続税を多く納めていた場合は、後に「更正の請求」を行うことで納めすぎた相続税を還付してもらうことができます。

ただし、概算の相続税と実際の相続税があまりに乖離していた場合、「更正の請求」を行った際に、税務調査の対象になる可能性も考えられますので、相続財産をやや多めに申告するときは、さじ加減も重要になるかもしれません。

(3)遺産分割がまとまらない場合は法定相続分で申告を行う

相続税は遺産分割がまとまっていなくても申告期限までに申告を行う必要があります。

この場合は、法定相続人が法定相続分で財産を取得したものと仮定して申告を行います。

未分割のときの申告方法について詳しくは次の章で解説します。

(4)税理士に相談する

相続税の申告期限に間に合いそうにないとき、最も確実な対処法が税理士への相談です。

今まで相続税の申告をしたことがない人や、相続財産が多岐にわたるケースでは、自力での対応には限界があります。

相続税に強い税理士であれば、不動産の評価、概算相続税の算定、書類作成の優先順位などを的確に進めてくれるため、申告期限に間に合う可能性が高くなります。

さらに、既に期限を過ぎてしまった場合でも、延滞税や加算税のリスクを最小限に抑えるための対応や、税務署からの問い合わせへの対応も代理してくれます。

遺産分割がまとまらない!未分割のときの申告方法

前の章でも触れましたが、相続税は遺産分割がまとまっていなくても申告期限までに申告を行う必要があります。

そのときのポイントは次の通りです。

・法定相続分で申告を行う

・申告期限後3年以内の分割見込書を添付する

(1)法定相続分で申告を行う

遺産が未分割の場合、法定相続人が法定相続分で財産を取得したものとして申告と納税を行います。

その後、遺産分割がまとまったときは、各人の相続税に変動があるため、修正申告や更正の請求の手続きを行うことになります。

つまり、遺産が未分割の場合は申告手続きが2回発生します。

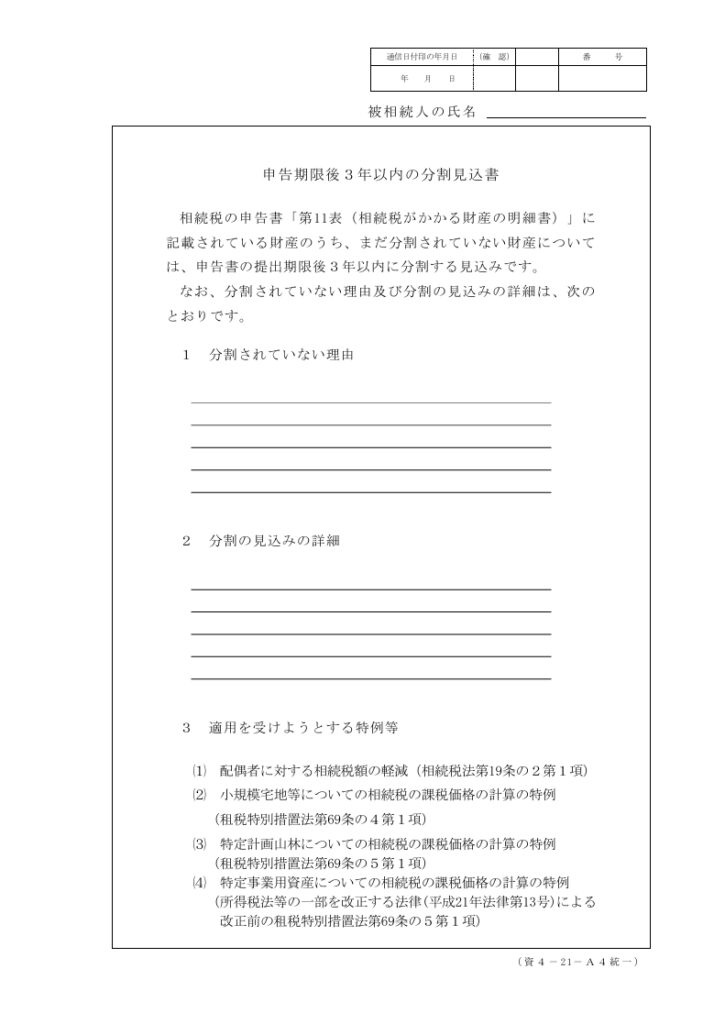

(2)申告期限後3年以内の分割見込書を添付する

相続税を大きく減らすことができる、配偶者の税額軽減や小規模宅地等の特例は、申告期限までに遺産分割が終了していないと受けることができません。

したがって、遺産が未分割の場合はこれらの特例を適用しないで申告することになります。

ただし、「申告期限後3年以内の分割見込書」を一緒に提出すれば、遺産分割がまとまった後の2回目の申告のときにこれらの特例を受けることが可能になります。

参考:国税庁(相続税の申告書の提出期限から3年以内に分割する旨の届出手続)

しかし、1回目の申告のときは特例を適用しないで相続税を計算することになるため、当初の税負担が大きくなります。

遺産分割は可能な限り、申告期限内に終了するようにしましょう。

なお、配偶者の税額軽減と小規模宅地等の特例については次の記事で解説しています。

税理士に相談すべきタイミングと税理士に依頼するメリット

相続税申告は、専門的な知識と判断が求められます。

特に申告期限ギリギリや申告が遅延している局面では税理士に相談することが税負担軽減への近道です。

▼税理士に依頼するメリット

・財産評価が短期に終了する

・納税資金についてアドバイスしてもらえる

・税務署からの問い合わせに対応してもらえる

・相続税とそれに伴う延滞税等が軽減できる可能性がある

▼相談すべきタイミング

・申告期限前できるだけ早く~申告期限後すぐ

・遺産分割の調整が長引きそうなとき

・申告期限後に税務署からお尋ねが届いたとき

よくある質問(Q&A)

(1)間に合わない場合、申告期限の延長はできますか?

原則として申告期限の延長は認められていません。

ただし、災害などのやむを得ない事情がある場合は申告や納税の猶予を受けられる可能性があります。

(2)相続税の申告期限が過ぎても、税務署から何も言われません。放っておいても大丈夫ですか?

放置するのは危険です。

税務署が後から気づいた場合は重加算税のリスクも出てきます。

自主的に申告と納税をすれば、加算税は軽減される可能性があるため早めに手続きを行いましょう。

おわりに:焦らず少しずつ。まずは状況整理から始めましょう

相続税の申告期限に間に合わない可能性がある、あるいは間に合わなかった場合でも、慌てる必要はありません。

大切なのは「放置しないこと」と「今できることから着手すること」です。

申告が遅れてしまったからと言って、すぐに税務調査が行われるわけではありません。

まずは、相続財産の把握状況、書類の準備状況など、現状を冷静に整理しましょう。

現時点で何ができていて、何が足りていないのかを明確にすることで、優先すべき行動が見えてきます。

期限後でも延滞税や加算税を最小に留める対処や、特例の適用を維持するための措置(申告期限後3年以内の分割見込み書の提出)など、取れる対応は存在します。

また、概算での申告・納税や、税理士への依頼など専門的なサービスを活用することも重要です。

少しずつ状況を整理し、最善の対応を選択することで損失を最小限に抑えることができます。

相続税の申告期限に間に合わないと感じた場合は、税理士に相談してみることをおすすめします。