相続税の特例の中で最重要と言っても過言ではない「小規模宅地等の特例」を知っていますでしょうか。

小規模宅地等の特例とは亡くなった人が自宅として使っていた土地を配偶者や同居親族などが相続した場合、その土地の評価額を80%減額できる特例です。

土地の評価額が80%減額になるため、この特例を適用することで相続税を大きく減らすことができます。

ただし、特例を適用するための要件が細かく設定されていて、判断が難しい場合もあります。

今回はこの小規模宅地等の特例についてフローチャートも用いてわかりやすく解説していきますので、亡くなった人の自宅の土地を相続する人はぜひ参考にしてみてください。

土地の要件

小規模宅地等の特例が適用できるのは亡くなった人が自宅として使っていた土地に限られます。

別荘として使っていた土地や空き地などには適用できません。

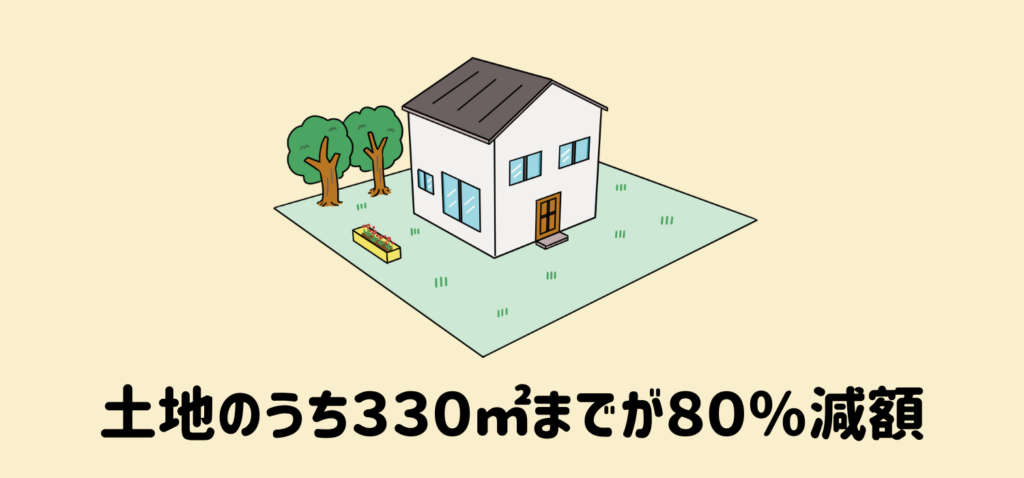

適用できる面積は330㎡(約100坪)までになります。

ただし、土地の面積が330㎡を超えていると適用できないというわけではなく、330㎡までは80%減額の評価額で計算され、それを超える部分は通常通りの評価額になります。

取得者の要件

小規模宅地等の特例は土地を取得する人によって適用できるかどうかが決まります。

適用できる人がいるにもかかわらず、適用できない人が土地を取得してしまうと相続税の計算で損をしてしまうので注意が必要です。

小規模宅地等の特例を適用できるのは次の人たちです。

それぞれ順番に解説していきます。

(1)配偶者

亡くなった人の配偶者が自宅の土地を取得すると無条件で小規模宅地等の特例を適用できます。

亡くなった人と生前に一緒に住んでいなくても、相続後すぐに自宅を売却したとしても問題ありません。

(2)同居親族

亡くなった人の同居親族も小規模宅地等の特例を適用できます。

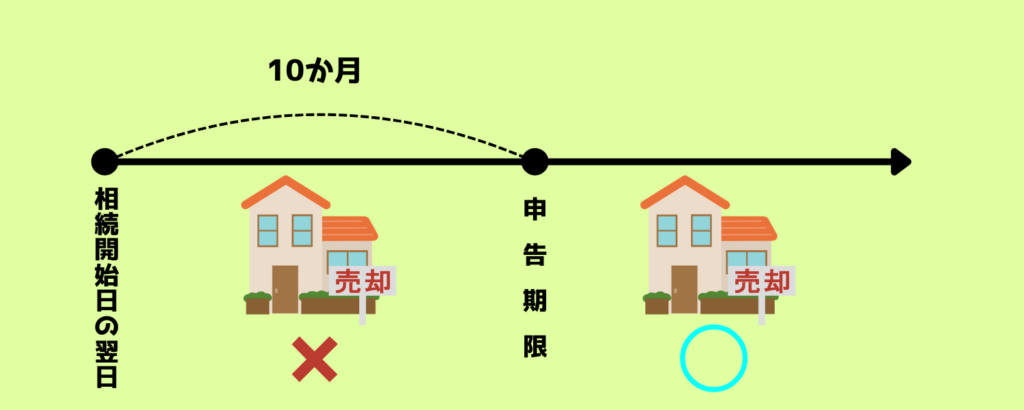

ただし、同居親族が土地を取得する場合、相続税の申告期限(相続開始の翌日から10か月)まで引き続き自宅に住み続け、その土地を所有しているという要件があります。

相続税の申告期限までに別の場所に引っ越す、自宅を売却するといったことをしてしまうと適用ができませんので注意が必要です。

(3)別居親族(家なき子)

亡くなった人の別居親族(税理士業界では家なき子と呼ばれます)が土地を取得した場合も小規模宅地等の特例を適用できます。

ただし、相続税の申告期限までその土地を所有する必要があります。

別居親族(家なき子)が取得する場合、次の要件もすべて満たす必要があります。

①亡くなった人に配偶者も同居している相続人もいない

②相続開始前3年以内に自身や自身の配偶者、3親等内の親族や、自身と特別の関係がある法人が所有する家屋に住んだことがない

③相続開始時に住んでいる家屋を過去に所有したことがない

別居親族(家なき子)の場合は上記のように要件が細かく設定されています。

別居親族(家なき子)を簡単に説明すると、亡くなった人と別居していて、3年以上賃貸物件などに住んでいる親族ということになります。

申告要件

小規模宅地等の特例は相続税の申告書を提出した場合に限り、適用できます。

小規模宅地等の特例を使って計算した結果、相続税が0円になったとしても必ず申告書を提出する必要があります。

フローチャートで確認

ここまで土地の要件、取得者の要件、申告要件について解説してきました。

ご自身が小規模宅地等の特例の要件を満たしているかフローチャートで確認してみましょう。

小規模宅地等の特例を適用した場合の土地の評価額の計算例

小規模宅地等の特例を適用すると自宅の土地の面積のうち330㎡を限度面積として評価額が80%減額になります。

計算例を使って確認していきます。

(1)自宅の土地の面積が330㎡以内のケース

→土地の面積が330㎡以内のため土地のすべてに小規模宅地等の特例を適用できます。

①1億円×80%=8,000万円 (小規模宅地等の特例による減額金額)

②1億円-8,000万円=2,000万円 (相続税評価額)

(2)自宅の土地の面積が330㎡を超えるケース

→土地の面積が限度面積330㎡を超えるため土地のうち330㎡部分について小規模宅地等の特例を適用できます

①1億円×(330㎡÷500㎡)=6,600万円 (小規模宅地等の特例が適用される面積部分の評価額)

②6,600万円×80%=5,280万円 (小規模宅地等の特例による減額金額)

③1億円-5,280万円=4,720万円 (相続税評価額)

添付書類

小規模宅地等の特例の適用を受けるためには相続税の申告書に次の書類を添付する必要があります。

●共通の添付書類

・マイナンバーカードの写し(表面・裏面)

・亡くなった人のすべての相続人を明らかにする戸籍の謄本又は法定相続情報一覧図

・遺産分割協議書の写し又は遺言書の写し

・相続人全員の印鑑証明書(遺産分割協議書に押印したもの)

●別居親族(家なき子)の場合の追加添付書類

・相続開始の時に住んでいる家屋が持ち家ではないことを証する書類(賃貸借契約書)

・相続開始の時に住んでいる家屋の登記事項証明書

よくある質問

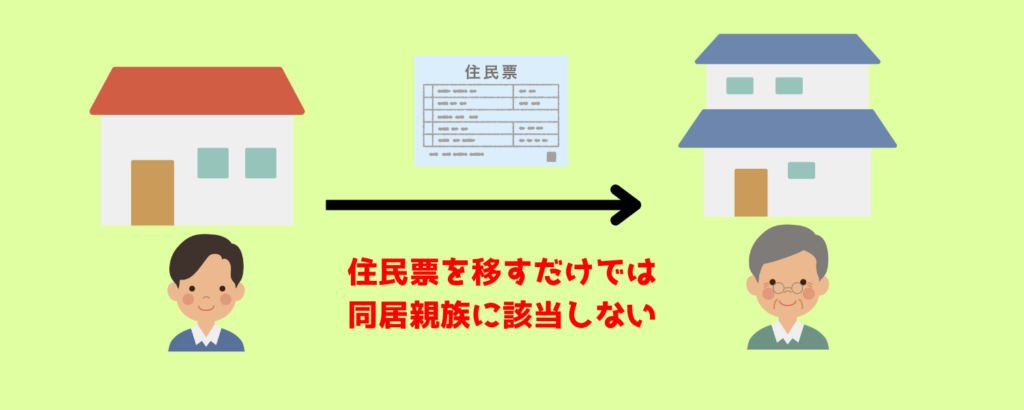

(1)住民票を移しておけば同居親族扱いになりますか?

住民票の住所が亡くなった人と同じというだけでは同居親族には該当しません。

実際に同居している必要があります。

税務署は次のような項目を総合的に勘案して同居の実態があったかどうかを判断します。

・郵便物がどこに届いているか

・勤務先からの通勤手当の受給金額や届け出している住所

・子供がどこの学校に通っているか

・近隣住民への聞き込み など

住民票を移して同居と見せかけても同居していなかったことはすぐに発覚してしまいます。

住民票だけを移して同居親族として小規模宅地等の特例の適用を受けることはできませんので注意しましょう。

(2)相続税の申告期限から1日でも経過すれば土地を売却しても特例は受けられますか?

同居親族と別居親族(家なき子)には相続税の申告期限まで土地を所有するという要件があります。

現時点の法律では相続税の申告期限から1日でも経過すれば土地を売却しても小規模宅地等の特例の適用を受けることができます。

なお、配偶者が相続する場合には相続税の申告期限まで土地を所有するという要件はありませんので、相続後すぐに土地の売却を検討している場合は、配偶者が相続するのが良いでしょう。

(3)老人ホーム入居前に自宅として使っていた土地について特例は受けられますか?

亡くなった人が老人ホーム入居前に自宅として使っていた土地については原則として小規模宅地等の特例の適用を受けることができます。

ただし、相続開始の時において介護保険法に規定する要介護認定等を受けていたこと、老人福祉法等に規定する特別養護老人ホーム等に入居していたことなどの要件を満たしている必要があります。

この場合、相続税の申告書に添付する書類も多数あります。

要件を満たしているか慎重に確認しましょう。

まとめ

本記事では小規模宅地等の特例について解説しました。

要点をまとめておきましょう。

・亡くなった人が自宅として使っていた土地は評価額が80%減額になる

・80%減額の対象になる面積は330㎡である

・配偶者、同居親族が特例の適用対象になる

・配偶者も同居している相続人もいない場合は、持ち家のない別居親族(家なき子)も特例の適用対象になる

・特例の適用を受けるには相続税の申告書を必ず提出する

小規模宅地等の特例が適用できるかどうかは判断が難しい場合もありますので、判断に迷ったら税理士に相談することをおすすめします。